Оподаткування доходу, отриманого у вигляді спадщини: відмінності між версіями

Немає опису редагування |

Немає опису редагування Мітка: редагування коду 2017 |

||

| (Не показані 14 проміжних версій 4 користувачів) | |||

| Рядок 1: | Рядок 1: | ||

== Нормативна база == | == Нормативна база == | ||

* [http://zakon5.rada.gov.ua/laws/show/435-15 Цивільний кодекс України] | |||

* [http://zakon.rada.gov.ua/laws/show/2755-17 Податковий кодекс України] | |||

* [http://zakon.rada.gov.ua/laws/show/z0282-12 Наказ Міністерства юстиції України від 22.02.2012 № 296/5 «Про затвердження Порядку вчинення нотаріальних дій нотаріусами України»] | |||

== Загальне поняття спадкування | == Загальне поняття спадкування == | ||

'''Cпадкуванням є''' перехід прав та обов'язків (спадщини) від фізичної особи, яка померла (спадкодавця), до інших осіб (спадкоємців) (стаття 1216 [http://zakon.rada.gov.ua/laws/show/435-15#n5689 Цивільного кодексу України)] | |||

Право на спадкування мають особи, '''визначені у [[Спадкування за заповітом|заповіті]].''' | |||

[http://zakon.rada.gov.ua/laws/show/435-15# | '''У разі відсутності заповіту,''' визнання його [[Як визнати заповіт недійсним|недійсним]], неприйняття спадщини або [[Відмова від прийняття спадщини|відмови від її прийняття]] спадкоємцями за заповітом, а також у разі не охоплення заповітом усієї спадщини '''право на [[спадкування за законом]] одержують особи, визначені у статтях 1261-1265 цього Кодексу''' (стаття 1223 [http://zakon.rada.gov.ua/laws/show/435-15#n5713 Цивільного кодексу України).] | ||

Спадкоємці за <u>[[Спадкування за законом|законом]]</u> <u>одержують право на спадкування почергово</u>. Кожна наступна черга спадкоємців за законом одержує право на спадкування у разі відсутності спадкоємців попередньої черги, усунення їх від права на спадкування, неприйняття ними спадщини або відмови від її прийняття, крім випадків, встановлених статтею 1259 [http://zakon.rada.gov.ua/laws/show/435-15#n5713 Цивільного кодексу України]. | |||

Статтею 1297 [http://zakon.rada.gov.ua/laws/show/435-15#n6057 Цивільного кодексу України] передбачено обов'язок спадкоємця, який прийняв спадщину, у складі якої є майно та/або майнові права, які обтяжені, та/або нерухоме майно та інше майно, щодо якого здійснюється державна реєстрація, звернутися до нотаріуса або в сільських населених пунктах - до уповноваженої на це посадової особи відповідного органу місцевого самоврядування за видачею йому свідоцтва про право на спадщину на нерухоме майно. | |||

<u>'''Свідоцтво про право на спадщину видається спадкоємцям після закінчення шести місяців з часу відкриття спадщини.'''</u> | |||

Порядок оподаткування податком на доходи фізичних осіб отриманого спадкоємцем доходу в результаті прийняття ним у спадщину майна, майнових чи немайнових прав визначений статтею 174 [http://zakon.rada.gov.ua/laws/show/2755-17#n4213 Податкового кодексу України] (далі - ПК України). | |||

== Об’єкти спадщини, які оподатковуються == | |||

{| class="wikitable" | {| class="wikitable" | ||

!Поділ об'єктів спадщини з метою оподаткування відповідно до пункту 174.1 статті 174 [http://zakon.rada.gov.ua/laws/show/2755-17#n4213 Податкового кодексу України] | |||

|- | |- | ||

|'''Об'єкт нерухомості,''' неподільний об’єкт незавершеного будівництва/майбутній об’єкт нерухомості, подільний об’єкт незавершеного будівництва. | |||

|- | |- | ||

| Об'єкт | |'''Об'єкт рухомого майна''', зокрема: | ||

|- | |- | ||

| | |предмет антикваріату або витвір мистецтва; | ||

|- | |- | ||

| | |природне дорогоцінне каміння чи дорогоцінний метал, прикраса з використанням дорогоцінних металів та/або природного дорогоцінного каміння; | ||

|- | |- | ||

| | |будь-який транспортний засіб та приладдя до нього; | ||

|- | |- | ||

| Об'єкт | |інші види рухомого майна. | ||

|- | |||

|'''Об'єкт''' '''комерційної власності,''' а саме: | |||

|- | |||

|цінні папери (крім депозитного (ощадного), іпотечного сертифіката) | |||

|- | |||

|корпоративне право, | |||

|- | |||

|власність на об'єкт бізнесу як такий, тобто власність на цілісний майновий комплекс | |||

|- | |||

|інтелектуальна (промислова) власність або право на отримання доходу від неї | |||

|- | |||

|майнові та немайнові права; | |||

|- | |||

|'''Сума страхового відшкодування''' (страхових виплат) за страховими договорами, а також '''сума, що зберігається відповідно на пенсійному депозитному рахунку,''' накопичувальному пенсійному рахунку, індивідуальному пенсійному рахунку спадкодавця - учасника накопичувальної системи пенсійного забезпечення | |||

|- | |||

|'''Готівка або кошти, що зберігаються на рахунках спадкодавця''', відкритих у банківських і небанківських фінансових установах, у тому числі депозитні (ощадні), іпотечні сертифікати, сертифікати фонду операцій з нерухомістю. | |||

|} | |||

== Ставки оподаткування при спадкуванні == | |||

=== Види ставок оподаткування === | |||

Дохід, отриманий фізичною особою у вигляді вартості успадкованого майна у межах, визначених розділом IV [https://zakon.rada.gov.ua/laws/show/2755-17#n4213 ПК України], <u>оподатковується податком на доходи фізичних осіб та військовим збором.</u> | |||

{| class="wikitable" | |||

! colspan="2" |Об'єкти спадщини оподатковуються: | |||

|- | |- | ||

| || | | rowspan="3" |за '''нульовою''' ставкою | ||

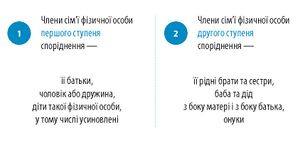

|об’єкти спадщини, що успадковується '''членами сім’ї спадкодавця''' '''першого та другого ступенів споріднення''' | |||

[[Файл:Ступінь спорідненості .jpg|міні|Ступінь спорідненості |без]] | |||

|- | |- | ||

| | |вартість власності (рухоме та нерухоме майно, сума страхового відшкодування, готівки чи кошти), що успадковується особою, яка є '''особою з інвалідністю I групи''' або '''має статус дитини-сироти''' або '''дитини, позбавленої батьківського піклування''', та '''вартість власності, (''рухоме та нерухоме майно''), що успадковуються дитиною з інвалідністю''' | ||

|- | |- | ||

| | |'''грошові заощадження''', поміщені до 2 січня 1992 року в установи Ощадного банку СРСР та державного страхування СРСР, що діяли на території України, а також у державні цінні папери (облігації Державної цільової безпроцентної позики 1990 року, облігації Державної внутрішньої виграшної позики 1982 року, державні казначейські зобов'язання СРСР, сертифікати Ощадного банку СРСР) та грошові заощадження громадян України, поміщені в установи Ощадного банку України та колишнього Укрдержстраху протягом 1992-1994 років, погашення яких не відбулося, що успадковуються будь-яким спадкоємцем | ||

|- | |- | ||

| | |за ставкою '''5 відсотків''' | ||

|вартості будь-якого об'єкта спадщини, окрім спадкоємців, спадщина яких оподатковуються за нульовою ставкою | |||

|- | |- | ||

| | | |за ставкою '''18 відсотків''' | ||

|- | |для будь-якого об'єкта спадщини, що успадковується спадкоємцем від '''спадкодавця-нерезидента''', та для будь-якого об'єкта спадщини, що успадковується '''спадкоємцем-нерезидентом від спадкодавця-резидента''' | ||

|} | |||

| | У разі спадкування будь-яких об'єктів спадщини, які оподатковуються за нульовою ставкою, '''ринкова вартість таких об'єктів з метою оподаткування не визначається''' (абзац перший пункту 174.8 статті 174 [http://zakon.rada.gov.ua/laws/show/2755-17#n4213 ПК України]). | ||

Визначення резидентського статусу фізичної особи є визначальним для з’ясування порядку оподаткування доходів такої особи згідно з нормами податкового законодавства. Відповідно до підпункту 14.1.122 пункту 14.1 статті 14 [http://zakon.rada.gov.ua/laws/show/2755-17#n256 ПК України] '''нерезидентами''' є фізичні особи, які не є резидентами України. Порядок визначення резидентського статусу фізичної особи регулюється підпунктом 14.1.213 пунктом 14.1 статті 14 [http://zakon.rada.gov.ua/laws/show/2755-17#n256 ПК України]. | |||

=== [[Військовий збір|Військовий збір]] === | |||

Згідно з пунктом 16<sup>1</sup> підрозділу 10 Розділу XX [http://zakon.rada.gov.ua/laws/show/2755-17#n8462 ПК України] платниками збору є особи, визначені пунктом 162.1 статтею 162 [http://zakon.rada.gov.ua/laws/show/2755-17#n3877 ПК України], а саме: | |||

* '''фізична особа-резидент''' (фізична особа, яка має місце проживання в Україні), яка отримує доходи як з джерела їх походження в Україні, так і іноземні доходи; | |||

* '''фізична особа-нерезидент''' (фізична особа, яка не є резидентом), яка отримує доходи з джерела їх походження в Україні; | |||

* '''фізична особа - резидент''', яка володіє та/або користується (орендує (суборендує), на умовах емфітевзису, постійно користується) земельними ділянками, віднесеними до сільськогосподарських угідь, у частині мінімального податкового зобов’язання; | |||

* '''податковий агент.''' | |||

'''Об'єкт оподаткування військовим збором''' передбачений статтею 163 [http://zakon.rada.gov.ua/laws/show/2755-17#n3619 ПК України]. Таким чином, об'єктом оподаткування '''резидента є:''' | |||

* загальний місячний (річний) оподатковуваний дохід; | |||

* доходи з джерела їх походження в Україні, які остаточно оподатковуються під час їх нарахування (виплати, надання); | |||

* іноземні доходи - доходи (прибуток), отримані з джерел за межами України. | |||

'''Об'єктом оподаткування нерезидента є:''' | |||

* загальний місячний (річний) оподатковуваний дохід з джерела його походження в Україні; | |||

* доходи з джерела їх походження в Україні, які остаточно оподатковуються під час їх нарахування (виплати, надання). | |||

Нотаріус або в сільських населених пунктах - уповноважена на це посадова особа відповідного органу місцевого самоврядування '''видає спадкоємцю-нерезиденту свідоцтво про право на спадщину за наявності документа про сплату таким спадкоємцем податку''' з вартості об'єкта спадщини ([http://zakon.rada.gov.ua/laws/show/2755-17#n4213 | Відповідно до положень підпунктів 1.3, 1.4. пункту 16<sup>1</sup> підрозділу 10 Розділу XX [http://zakon.rada.gov.ua/laws/show/2755-17#n3877 ПК України] нарахування, утримання та сплата (перерахування) збору до бюджету здійснюються у порядку, встановленому розділом IV цього Кодексу, з урахуванням особливостей, визначених підрозділом 1 цього розділу [http://zakon.rada.gov.ua/laws/show/2755-17#n3877 ПК України], '''за ставкою 1,5 відсотка'''. | ||

{| class="wikitable" | |||

!Нотаріус або в сільських населених пунктах - уповноважена на це посадова особа відповідного органу місцевого самоврядування '''видає спадкоємцю-нерезиденту свідоцтво про право на спадщину за наявності документа про сплату таким спадкоємцем податку''' з вартості об'єкта спадщини (абзац третій пункту 174.4 [http://zakon.rada.gov.ua/laws/show/2755-17#n4213 ПК України]). | |||

|} | |||

== Порядок сплати податку при спадкуванні | == Порядок сплати податку при спадкуванні == | ||

Особами, відповідальними за сплату (перерахування) податку до бюджету, є спадкоємці, які отримали спадщину ([http://zakon.rada.gov.ua/laws/show/2755-17#n4213 | '''<u>Особами, відповідальними за сплату (перерахування) податку до бюджету, є спадкоємці, які отримали спадщину</u>''' (пункт 174.3 статті 174 [http://zakon.rada.gov.ua/laws/show/2755-17#n4213 ПК України]). | ||

Дохід у вигляді вартості успадкованого майна (кошти, майно, майнові чи немайнові права) у межах, що підлягає оподаткуванню, зазначається в річній '''податковій декларації''', крім спадкоємців-нерезидентів, які зобов'язані сплатити податок до нотаріального оформлення об'єктів спадщини або в сільських населених пунктах - до оформлення уповноваженою на це посадовою особою відповідного органу місцевого самоврядування за місцем відкриття спадщини, та спадкоємців, які отримали у спадщину об'єкти, що оподатковуються за нульовою ставкою податку на доходи фізичних осіб, а також іншими спадкоємцями - резидентами, які сплатили податок до нотаріального оформлення об'єктів спадщини. | Дохід у вигляді вартості успадкованого майна (кошти, майно, майнові чи немайнові права) у межах, що підлягає оподаткуванню, зазначається в річній '''податковій декларації''', <u>крім спадкоємців-нерезидентів, які зобов'язані сплатити податок до нотаріального оформлення об'єктів спадщини</u> або в сільських населених пунктах - до оформлення уповноваженою на це посадовою особою відповідного органу місцевого самоврядування за місцем відкриття спадщини, та <u>спадкоємців, які отримали у спадщину об'єкти, що оподатковуються за нульовою ставкою податку</u> на доходи фізичних осіб, а також іншими спадкоємцями - резидентами, які сплатили податок до нотаріального оформлення об'єктів спадщини. | ||

Податок на доходи фізичних осіб та військовий збір у разі спадкування сплачуються: | '''Податок на доходи фізичних осіб та військовий збір у разі спадкування сплачуються''': | ||

* спадкоємцем-нерезидентом — за місцем видачі свідоцтва про право на спадщину; | * спадкоємцем-нерезидентом — за місцем видачі свідоцтва про право на спадщину; | ||

* спадкоємцем-резидентом — за своєю податковою адресою. | * спадкоємцем-резидентом — за своєю податковою адресою. | ||

У разі необхідності сплати податку на доходи фізичних осіб та військового збору після оформлення об'єкта спадщини спадкоємець-резидент зобов'язаний подати до контролюючого органу за місцем своєї податкової адреси '''до 1 травня року''', що настає за звітним, податкову декларацію про майновий стан і доходи (підпункт 49.18.4 пункту 49.18 статті 49 [http://zakon.rada.gov.ua/laws/show/2755-17#n1206 ПК України]) та самостійно '''до 1 серпня року''', що настає за звітним, сплатити задекларовану суму податкового зобов'язання (пункт 179.7 статті 179 [http://zakon.rada.gov.ua/laws/show/2755-17#n4330 ПК України]). | |||

Податкова декларація про майновий стан і доходи заповнюється спадкоємцем самостійно або іншою особою, нотаріально уповноваженою ним здійснювати таке заповнення, у порядку, передбаченому [главою 2 розділу II http://zakon.rada.gov.ua/laws/show/2755-17#n1143 ПК України]. | |||

'''Якщо спадкоємець отримав дохід у вигляді об'єктів спадщини, які оподатковуються за нульовою ставкою податку''' на доходи фізичних осіб та/або з яких сплачено податок відповідно до пункту 174.3 статті 174 [http://zakon.rada.gov.ua/laws/show/2755-17#n4330 ПК України], та у разі відсутності інших доходів, з якими Податковий кодекс пов'язує обов'язок платника податку щодо подання податкової декларації про майновий стан і доходи, обов'язок спадкоємця щодо подання податкової декларації вважається виконаним і '''податкова декларація не подається''' (пункт 179.2 статті 179 [http://zakon.rada.gov.ua/laws/show/2755-17#n4330 ПК України]). | |||

Платник податку має право звернутися до відповідного контролюючого органу з проханням надати '''консультативну допомогу''' з питань щодо заповнення його річної податкової декларації, а контролюючий орган зобов'язаний надати безоплатні послуги за таким зверненням (статті 179 [http://zakon.rada.gov.ua/laws/show/2755-17#n4330 пункт 179.10 ПК України]). | |||

== Подання інформації нотаріусами про видачу свідоцтв про прийняття спадщини == | |||

'''Нотаріус за місцем розташування державної нотаріальної контори''' або робочого місця приватного нотаріуса та/або в сільських населених пунктах - уповноважена на це посадова особа відповідного органу місцевого самоврядування за місцем відкриття спадщини '''щокварталу''' подають до контролюючого органу '''інформацію про видачу свідоцтв про право на спадщину''' в порядку, встановленому цим розділом для податкового розрахунку. У такому самому порядку нотаріуси подають інформацію про посвідчення договорів дарування (пункт 174.4 статті 174 [http://zakon.rada.gov.ua/laws/show/2755-17#n4213 ПК України]). | |||

При цьому у такому податковому розрахунку обов'язково зазначається '''сума доходу''' у вигляді '''вартості успадкованого майна''', отриманого платником податку, який згідно з Податковим кодексом не належить до членів сім'ї спадкодавця першого та другого ступенів споріднення. | |||

== Див. також == | |||

== | * [[Оформлення права на спадщину]] | ||

* [[Договір дарування нерухомого майна]] | |||

* [[Договір дарування]] | |||

[[Категорія: Податкове право]] | [[Категорія: Податкове право]] | ||

[[Категорія: Нотаріат]] | [[Категорія: Нотаріат]] | ||

Поточна версія на 11:51, 12 квітня 2023

Нормативна база

- Цивільний кодекс України

- Податковий кодекс України

- Наказ Міністерства юстиції України від 22.02.2012 № 296/5 «Про затвердження Порядку вчинення нотаріальних дій нотаріусами України»

Загальне поняття спадкування

Cпадкуванням є перехід прав та обов'язків (спадщини) від фізичної особи, яка померла (спадкодавця), до інших осіб (спадкоємців) (стаття 1216 Цивільного кодексу України)

Право на спадкування мають особи, визначені у заповіті.

У разі відсутності заповіту, визнання його недійсним, неприйняття спадщини або відмови від її прийняття спадкоємцями за заповітом, а також у разі не охоплення заповітом усієї спадщини право на спадкування за законом одержують особи, визначені у статтях 1261-1265 цього Кодексу (стаття 1223 Цивільного кодексу України).

Спадкоємці за законом одержують право на спадкування почергово. Кожна наступна черга спадкоємців за законом одержує право на спадкування у разі відсутності спадкоємців попередньої черги, усунення їх від права на спадкування, неприйняття ними спадщини або відмови від її прийняття, крім випадків, встановлених статтею 1259 Цивільного кодексу України.

Статтею 1297 Цивільного кодексу України передбачено обов'язок спадкоємця, який прийняв спадщину, у складі якої є майно та/або майнові права, які обтяжені, та/або нерухоме майно та інше майно, щодо якого здійснюється державна реєстрація, звернутися до нотаріуса або в сільських населених пунктах - до уповноваженої на це посадової особи відповідного органу місцевого самоврядування за видачею йому свідоцтва про право на спадщину на нерухоме майно.

Свідоцтво про право на спадщину видається спадкоємцям після закінчення шести місяців з часу відкриття спадщини.

Порядок оподаткування податком на доходи фізичних осіб отриманого спадкоємцем доходу в результаті прийняття ним у спадщину майна, майнових чи немайнових прав визначений статтею 174 Податкового кодексу України (далі - ПК України).

Об’єкти спадщини, які оподатковуються

| Поділ об'єктів спадщини з метою оподаткування відповідно до пункту 174.1 статті 174 Податкового кодексу України |

|---|

| Об'єкт нерухомості, неподільний об’єкт незавершеного будівництва/майбутній об’єкт нерухомості, подільний об’єкт незавершеного будівництва. |

| Об'єкт рухомого майна, зокрема: |

| предмет антикваріату або витвір мистецтва; |

| природне дорогоцінне каміння чи дорогоцінний метал, прикраса з використанням дорогоцінних металів та/або природного дорогоцінного каміння; |

| будь-який транспортний засіб та приладдя до нього; |

| інші види рухомого майна. |

| Об'єкт комерційної власності, а саме: |

| цінні папери (крім депозитного (ощадного), іпотечного сертифіката) |

| корпоративне право, |

| власність на об'єкт бізнесу як такий, тобто власність на цілісний майновий комплекс |

| інтелектуальна (промислова) власність або право на отримання доходу від неї |

| майнові та немайнові права; |

| Сума страхового відшкодування (страхових виплат) за страховими договорами, а також сума, що зберігається відповідно на пенсійному депозитному рахунку, накопичувальному пенсійному рахунку, індивідуальному пенсійному рахунку спадкодавця - учасника накопичувальної системи пенсійного забезпечення |

| Готівка або кошти, що зберігаються на рахунках спадкодавця, відкритих у банківських і небанківських фінансових установах, у тому числі депозитні (ощадні), іпотечні сертифікати, сертифікати фонду операцій з нерухомістю. |

Ставки оподаткування при спадкуванні

Види ставок оподаткування

Дохід, отриманий фізичною особою у вигляді вартості успадкованого майна у межах, визначених розділом IV ПК України, оподатковується податком на доходи фізичних осіб та військовим збором.

| Об'єкти спадщини оподатковуються: | |

|---|---|

| за нульовою ставкою | об’єкти спадщини, що успадковується членами сім’ї спадкодавця першого та другого ступенів споріднення |

| вартість власності (рухоме та нерухоме майно, сума страхового відшкодування, готівки чи кошти), що успадковується особою, яка є особою з інвалідністю I групи або має статус дитини-сироти або дитини, позбавленої батьківського піклування, та вартість власності, (рухоме та нерухоме майно), що успадковуються дитиною з інвалідністю | |

| грошові заощадження, поміщені до 2 січня 1992 року в установи Ощадного банку СРСР та державного страхування СРСР, що діяли на території України, а також у державні цінні папери (облігації Державної цільової безпроцентної позики 1990 року, облігації Державної внутрішньої виграшної позики 1982 року, державні казначейські зобов'язання СРСР, сертифікати Ощадного банку СРСР) та грошові заощадження громадян України, поміщені в установи Ощадного банку України та колишнього Укрдержстраху протягом 1992-1994 років, погашення яких не відбулося, що успадковуються будь-яким спадкоємцем | |

| за ставкою 5 відсотків | вартості будь-якого об'єкта спадщини, окрім спадкоємців, спадщина яких оподатковуються за нульовою ставкою |

| за ставкою 18 відсотків | для будь-якого об'єкта спадщини, що успадковується спадкоємцем від спадкодавця-нерезидента, та для будь-якого об'єкта спадщини, що успадковується спадкоємцем-нерезидентом від спадкодавця-резидента |

У разі спадкування будь-яких об'єктів спадщини, які оподатковуються за нульовою ставкою, ринкова вартість таких об'єктів з метою оподаткування не визначається (абзац перший пункту 174.8 статті 174 ПК України).

Визначення резидентського статусу фізичної особи є визначальним для з’ясування порядку оподаткування доходів такої особи згідно з нормами податкового законодавства. Відповідно до підпункту 14.1.122 пункту 14.1 статті 14 ПК України нерезидентами є фізичні особи, які не є резидентами України. Порядок визначення резидентського статусу фізичної особи регулюється підпунктом 14.1.213 пунктом 14.1 статті 14 ПК України.

Військовий збір

Згідно з пунктом 161 підрозділу 10 Розділу XX ПК України платниками збору є особи, визначені пунктом 162.1 статтею 162 ПК України, а саме:

- фізична особа-резидент (фізична особа, яка має місце проживання в Україні), яка отримує доходи як з джерела їх походження в Україні, так і іноземні доходи;

- фізична особа-нерезидент (фізична особа, яка не є резидентом), яка отримує доходи з джерела їх походження в Україні;

- фізична особа - резидент, яка володіє та/або користується (орендує (суборендує), на умовах емфітевзису, постійно користується) земельними ділянками, віднесеними до сільськогосподарських угідь, у частині мінімального податкового зобов’язання;

- податковий агент.

Об'єкт оподаткування військовим збором передбачений статтею 163 ПК України. Таким чином, об'єктом оподаткування резидента є:

- загальний місячний (річний) оподатковуваний дохід;

- доходи з джерела їх походження в Україні, які остаточно оподатковуються під час їх нарахування (виплати, надання);

- іноземні доходи - доходи (прибуток), отримані з джерел за межами України.

Об'єктом оподаткування нерезидента є:

- загальний місячний (річний) оподатковуваний дохід з джерела його походження в Україні;

- доходи з джерела їх походження в Україні, які остаточно оподатковуються під час їх нарахування (виплати, надання).

Відповідно до положень підпунктів 1.3, 1.4. пункту 161 підрозділу 10 Розділу XX ПК України нарахування, утримання та сплата (перерахування) збору до бюджету здійснюються у порядку, встановленому розділом IV цього Кодексу, з урахуванням особливостей, визначених підрозділом 1 цього розділу ПК України, за ставкою 1,5 відсотка.

| Нотаріус або в сільських населених пунктах - уповноважена на це посадова особа відповідного органу місцевого самоврядування видає спадкоємцю-нерезиденту свідоцтво про право на спадщину за наявності документа про сплату таким спадкоємцем податку з вартості об'єкта спадщини (абзац третій пункту 174.4 ПК України). |

|---|

Порядок сплати податку при спадкуванні

Особами, відповідальними за сплату (перерахування) податку до бюджету, є спадкоємці, які отримали спадщину (пункт 174.3 статті 174 ПК України).

Дохід у вигляді вартості успадкованого майна (кошти, майно, майнові чи немайнові права) у межах, що підлягає оподаткуванню, зазначається в річній податковій декларації, крім спадкоємців-нерезидентів, які зобов'язані сплатити податок до нотаріального оформлення об'єктів спадщини або в сільських населених пунктах - до оформлення уповноваженою на це посадовою особою відповідного органу місцевого самоврядування за місцем відкриття спадщини, та спадкоємців, які отримали у спадщину об'єкти, що оподатковуються за нульовою ставкою податку на доходи фізичних осіб, а також іншими спадкоємцями - резидентами, які сплатили податок до нотаріального оформлення об'єктів спадщини.

Податок на доходи фізичних осіб та військовий збір у разі спадкування сплачуються:

- спадкоємцем-нерезидентом — за місцем видачі свідоцтва про право на спадщину;

- спадкоємцем-резидентом — за своєю податковою адресою.

У разі необхідності сплати податку на доходи фізичних осіб та військового збору після оформлення об'єкта спадщини спадкоємець-резидент зобов'язаний подати до контролюючого органу за місцем своєї податкової адреси до 1 травня року, що настає за звітним, податкову декларацію про майновий стан і доходи (підпункт 49.18.4 пункту 49.18 статті 49 ПК України) та самостійно до 1 серпня року, що настає за звітним, сплатити задекларовану суму податкового зобов'язання (пункт 179.7 статті 179 ПК України).

Податкова декларація про майновий стан і доходи заповнюється спадкоємцем самостійно або іншою особою, нотаріально уповноваженою ним здійснювати таке заповнення, у порядку, передбаченому [главою 2 розділу II http://zakon.rada.gov.ua/laws/show/2755-17#n1143 ПК України].

Якщо спадкоємець отримав дохід у вигляді об'єктів спадщини, які оподатковуються за нульовою ставкою податку на доходи фізичних осіб та/або з яких сплачено податок відповідно до пункту 174.3 статті 174 ПК України, та у разі відсутності інших доходів, з якими Податковий кодекс пов'язує обов'язок платника податку щодо подання податкової декларації про майновий стан і доходи, обов'язок спадкоємця щодо подання податкової декларації вважається виконаним і податкова декларація не подається (пункт 179.2 статті 179 ПК України).

Платник податку має право звернутися до відповідного контролюючого органу з проханням надати консультативну допомогу з питань щодо заповнення його річної податкової декларації, а контролюючий орган зобов'язаний надати безоплатні послуги за таким зверненням (статті 179 пункт 179.10 ПК України).

Подання інформації нотаріусами про видачу свідоцтв про прийняття спадщини

Нотаріус за місцем розташування державної нотаріальної контори або робочого місця приватного нотаріуса та/або в сільських населених пунктах - уповноважена на це посадова особа відповідного органу місцевого самоврядування за місцем відкриття спадщини щокварталу подають до контролюючого органу інформацію про видачу свідоцтв про право на спадщину в порядку, встановленому цим розділом для податкового розрахунку. У такому самому порядку нотаріуси подають інформацію про посвідчення договорів дарування (пункт 174.4 статті 174 ПК України).

При цьому у такому податковому розрахунку обов'язково зазначається сума доходу у вигляді вартості успадкованого майна, отриманого платником податку, який згідно з Податковим кодексом не належить до членів сім'ї спадкодавця першого та другого ступенів споріднення.